网站导航

网站导航媒体们所在说的“A 轮危机(SeriesA Crunch)”并非缘于A 轮融资数量的减少,而是因为现有的种子轮融资数量太多了。过剩的种子轮导致寻求A 轮融资的公司数量大幅增加,A轮投资者有了更多选择权。因此从表面上看,现在获取A 轮投资更难了。

巨额后期投资频现的原因,是大基金都在争相抢夺已经产生巨大竞争力公司的投资机会。由于这类公司数量很少,相应地这些公司的估值和融资金额就水涨船高。我称此处暗藏的风险为“过度资本化诅咒(TheCurse of Over- Capitalization)”。

种子期的公司的发展变得极为困难。不断升级的A轮竞争意味着创业公司们必须有更强的竞争力。只有更强的竞争力,它们才会有更多的时间,更多的资本。此外,湾区的人才竞争形势也日益严峻。而这意味着尽管创业公司的基础设施和起步成本下降了,它们的运营成本正不断上升。因此,种子期的公司必须要在更昂贵的创业环境下跑得更远,才能够最终胜出,而这就意味着它们必须得融到更多钱。

2013年,K9 开始对投资阶段和规模重新定义。我曾说过:种子期不再意味着第一轮融资。现在K9 的投资实际上是比 “种子更为早期”的投资。

几乎每过几年,投资产业都会产生新的常态。风投们不擅长给予事物合适的名字,所以我们总是在改变事物实质的同时保留事物的名字。以上的这些观点在2013 年K9 的年会上展现过了。放到现在我来看,被一一验证。

在内部的年会结束后的几个月里,越来越多市场转型的信号。另一件让我注意的事情是,那个时候我已经开始向人们介绍一些比“种子更为早期” 的公司了,而那个时候,与我们有相似业务的其他风投公司一般只会推荐那些他们在种子轮投资的公司。那个时间点是2014年 4 月,这让我觉得是时候向大候将相公众分享我的观点,因此,我在两场会议的间歇花了两小时写了一篇文章。

时间飞驰,转眼已是两年后的2015年6月,此时我明确地感觉到我在 2013年意识的那些事情真的到来了,并且会持续下去。因而在这篇博文里面,我将为当时的文章画上一个尾声,谈谈我对于如今的投资图景的看法,以及这对创始人们、GP、LP 们意味着什么。

『种子轮已变成了新的A轮』

种子轮的融资数额激增。现在种子轮的融资标准大概是200 万美元,有些案例中甚至接近300 万美元。公司的估值也是水涨船高,一个典型的种子轮估值在投前大概是600 万美元,投后可以涨到800 万美元,而那些比较高的投前是800 万美元,投后涨到1000 万美元。

然而请注意,这些种子轮小型 VC 的期待值也在增加。

当这些支票上的额度越来越大时,VC们期待更多回报。因此,成熟的利润模型,已被证实的单位经济效益,还有其它各种指标,而这些指标在过去都是用来衡量后面几轮融资的公司的。

不少这种小型VC 甚至都没有意识到自己已经在用成熟轮的标准来衡量种子轮。如同温水煮青蛙一般,一些天使已经变成了“超级天使”(参考InvestorNomenclature)出价也变得更高,过去他们开出支票的面额在 2.5 万到 10 万,现在他们的支票面额已经在 75 万到 150 万。

这种思维的改变似乎是自然而符合逻辑的。然而问题在于,这些GP 并未向他们自己,创业者们,以及LP 们承认它们的投资主题已然改变(而事实上确实应该改变)。他们要么在否认,要么就是还没有调整自己的策略。

『种子前期轮已经成了种子轮』

如果小VC 们已经开始用 A 轮的标准在寻找种子轮,那么一个刚刚起步的公司又该如何应对局势的变化呢?如果产品还没有成型,应该怎么办?或者说如果公司的吸引力还不足够能打动种子轮的投资者,应该怎么办?

这种情况下,这些公司者应该进入种子前期轮。在这一轮,创业公司能融到的资金在50 万美金上下。

2013年,K9 开始使用 “种子前期轮” 这个概念,那个时候人们觉得这是一个笑话。在撰写《The NewVenture Landscape》期间,“种子前期” 的概念被具体化。现在,“种子前期” 正式进入风投领域的词汇库,有包括K9 在内的好几家基金都有了种子轮前期基金。

当越来越多的小VC 和传统VC 开始向后期项目流动,相信会有一些风险投资基金的合伙人们开始用他们自己的钱来投资种子前期的公司。

『对于创业者们的意义』

由于 VC 们的期望值以及融资额的增加,融到种子轮(实际上的 A 轮)比以前更难了。对于创业者来说,好消息是愈来愈多的基金正在向种子轮涌入,不少新的基金也正在进场。坏消息是,GP 们开出的支票越来越大。他们想要写更大面额的支票,同时也期待收获更多以降低风险。

种子轮不再是融资的第一轮了,但是许多创业者还没意识到这一点。他们在媒体上看到 X 公司或 Y 公司在种子轮融到200 万美金,理所当然地,他们也觉得自己也该融到这么多。我常常碰到尚未准备好的创业者一开口就寻求 200 万美金的融资,但是其实他们实际上可能只能融到 50 万美金。他们应该用那 50 万美金来建设团队并打造传统原型,进而寻找真正意义上的种子轮融资。

『投资者们不再投资“早期了吗”』

他们投。然而,如AndrewCarnegie 所言,“当我越来越成熟时,我开始不那么在意人们说什么,而更注意人们做什么”。创业者们应该听从Carnegie 的意见,别那么在意投资者们说什么,而去关注他们怎么做。看看投资者们投资的公司,看看被投公司们都在哪一轮融了多少钱。从中发现规律并不容易,但这比只是看看风投公司的网站要更有用!

『对于GP们的意义』

别自我欺骗了。向后期投资是基金们的正常进化,尤其是当你拿到更多的钱和更多的合伙人时。我称这个过程为“投资上旋”(TheVenture Spiral)。反思你的投资阶段,并保证在你的能力范围内(不要上旋到你的能力范围之外)。

反思,并确认你给基金的创始人和LP 们正确的信号。

『对于LP们的意义』

你早期投的portfolio 可能已经不再是早期了,对于长期在传统风投的LP 们来说尤其如此。传统 VC 们决定向后期流动(尽管有个别还在做种子轮或者种子前期轮,但是总的来说是如此)。可以想见,这样的流动会影响回报率。这并不是说有些公司不会在好的投资案例中拿到好的回报,而是对于整个产业而言,传统风投回报会随着它们的向后期流动而降低。我的猜测是对于一个传统风投基金来说,拿到2x-3x 回报即可被当作是不错的结果,而种子前期以及种子轮更有可能会有超预期的回报。

以前的小型VC 现在都成为了新的 A 轮投资者了。一些 LP 已经意识到这一点,并开始投资小 VC 的基金。对那些还没进入这个阶段的LP 们来说,他们可能会放过一些大鱼,这就给那些即将浮出水面做出点名堂的基金以最好的机会。

2006 - 2007 的早期投资的真空导致了 “种子” 基金的诞生,随着小型 VC 们向后期流动,这些真正的 “种子投资” 又开始出现了(是啊,历史正在被复制)。LP们现在有机会找到好的种子前期轮基金。但是,我知道这个任务并不简单。

把风险投资规模化弊大于利。风险投资现在是且应该是一个小型的产业。那些抱怨风投所管资产额的 LP 们只能批评他们自己。随着风投所管资产额的增加,LP们对他们最好的基金的投入将会越来越大,而更小型的基金则没有明显变化。这正是“投资上旋” 发生的原因。

风险投资的管理费给GP 们带来了不断扩大其基金金额的动力。这些风险投资者们本质上也是企业家,而每个企业家都有一种让事物增加的本能。他们开始招更多的合伙人和员工,并有一种错误的规模化的快感。这同样也是“投资上旋” 产生的原因之一。

现在,我们正在处于一个非常奇怪的风投界。做科技投资的资本太多了。许多资本来自非传统地区如中国、俄罗斯、中东、印度。科技公司们引领了新的潮流。可以说,科技和商业所吸引的关注可能仅次于好莱坞、体育和政治。

全世界都在关注科技投资,尤其关注硅谷的初创企业们(我已经不止一次听说有印度人想要投资硅谷的科技公司,而原因是他们想在鸡尾酒派对上告诉别人他们投资了硅谷的热门科技企业。我知道这个文化的存在,所以对这种现象的存在深信不疑。)

由于投资这些科技企业的机会有限,许多资本正在流入新近成立的基金们。我猜这里面不少钱都投给了刚刚从孵化器路演出来或者还在AngelList 上的公司。

Mark Suster 在 The ChangingStructure of the VentureIndustry(变革中的风险投资业)曾指出,今日的价值创造大多来自私有市场而非公有市场。在80 和 90年代,公司们在营收规模达到 2000 万美金时就会上市。今天,大多数公司会在营收到达10 亿美金时才上市,有的甚至到了这个规模后也不上市。华尔街的投资人们意识到了这一点,并明白他们不能等着一个公司上市。他们需要早点在这些公司里得到一些位置。越来越多对冲基金和银行都在着手进行科技公司的成长期投资。

由于一些我无法解释的原因(欢迎分享见解),华尔街的投资似乎对估值并不敏感。由于这些被投公司的估值永远会比投资时计算清算优先的估值高,所以对投资者而言,似乎存在一个最低保障。因此,投资者们会往后期投。在最糟糕的情况下,他们也能把钱拿回来,而运气好的时候,他们能得大满贯。对风险投资的所有阶段而言,估值的原则似乎都被影响了。

企业投资者也开始参与后期投资。有趣的是,这些企业大多是亚洲的大公司,有时候也有美国的大公司。对于新出现的企业投资者来说,只要不亏,就算是好成绩。能赚钱,就是锦上添花。他们的投资思路和其它风险投资者们是不同的。风险投资者们得从投资里赚钱,他们必须清楚估值的原则,并知道他们在什么时候应该进入。

风投领域正源源不断地有资本涌入,也知道自己正在改变。它正在变得越来越宽。一方面来说,我们仍然在做早期投资(现在应该说是种子前期)。从另一个角度来说,由于公司们继续保持私有化,甚至比过往上市企业还要体量庞大,风险投资也正在改变和扩大。

『对股票市场的影响』

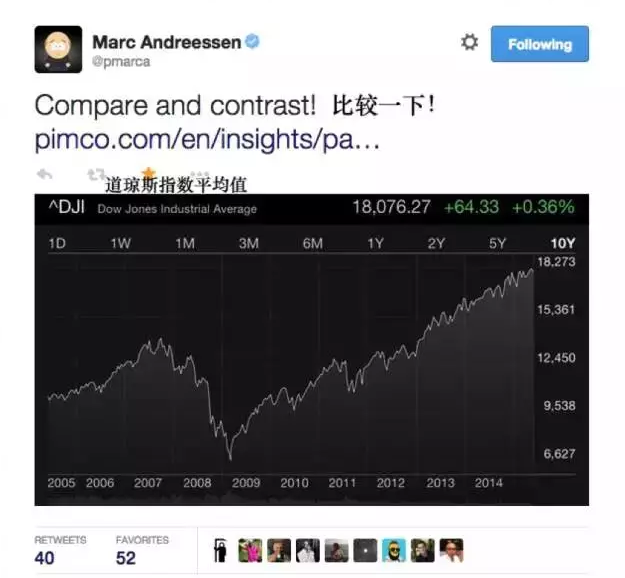

Marc Andreessen 最近发推说:

这条推引人深思。我们是不是在浪潮之巅呢?如果股票市场“碰上路障” 或者 “掉下井盖”会发生什么?

对于刚开始做投资的人来说,那些刚进入风险投资领域的过剩资产会在顷刻间被吸干。而那些被高估值的公司会被打回原型,一切都会回到原点。这种纠正,在我看来,是我们已长时间缺乏的。

我的孩子们可以证明我是泡沫专家——当然,不仅是肥皂泡。泡泡很好:好玩,好看,但是总有一天,泡泡是会破的。对肥皂泡和经济泡沫来说都是如此。我并不是说我对经济泡沫有很深的见解,但我必须提醒大家,从 2008年的困局到今天,我们又有了疯狂的七年。

如果纠正真的发生了,一些基于那些“新资本” 的新基金们会发现它们身陷险境。这可能会导致每轮融资额的进一步增加。但是显然有些小型基金们已经对这种未来有了预警机制。我们在一个勇敢新世界里,我们必须明白事物在变。新的投资图景正在形成,而我们就在“其中”。